クレジットカード豆知識

クレジットカード豆知識 クレジットカード会社・加盟店はどこまで個人情報を閲覧できる?購入履歴は見られるの?

クレジットカード会社やクレジットカードを使ったお店(=加盟店)は、あなたの個人情報をどこまで把握しているのでしょうか? プライバシーや防犯の観点から気になりますよね。 今回は、「カード会社」と「お店(=加盟店)」が把握している個人情報につい...

クレジットカード豆知識

クレジットカード豆知識  クレジットカードの使い方

クレジットカードの使い方  カード紹介

カード紹介  クレジットカードの使い方

クレジットカードの使い方  クレジットカード豆知識

クレジットカード豆知識  クレジットカードの作り方

クレジットカードの作り方  クレジットカードの審査

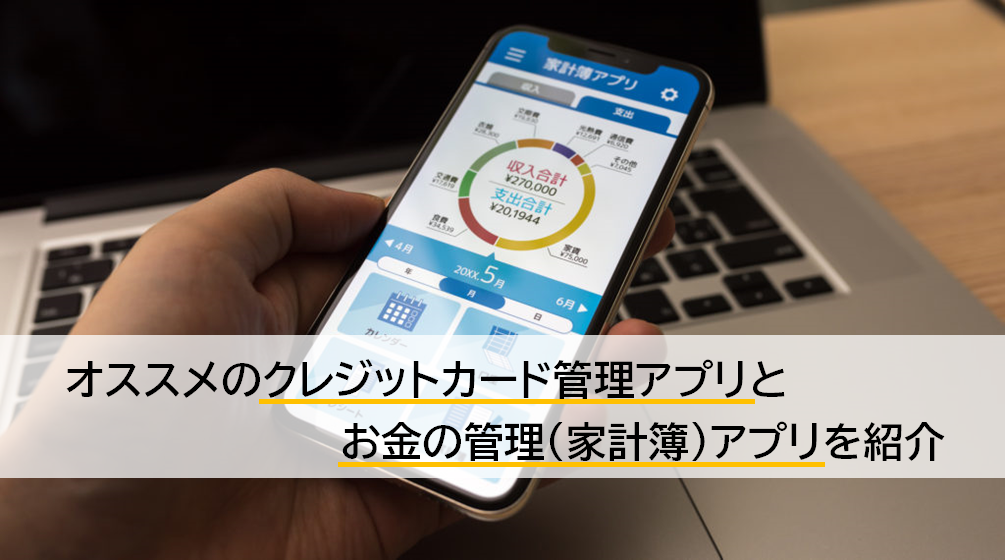

クレジットカードの審査  クレジットカードの使い方

クレジットカードの使い方  クレジットカードの作り方

クレジットカードの作り方  クレジットカードの使い方

クレジットカードの使い方