クレジットカードの使い方

クレジットカードの使い方 学生がクレカで一時的に限度額を30万円に引き上げたいときのやり方(旅行・買い物前に!)

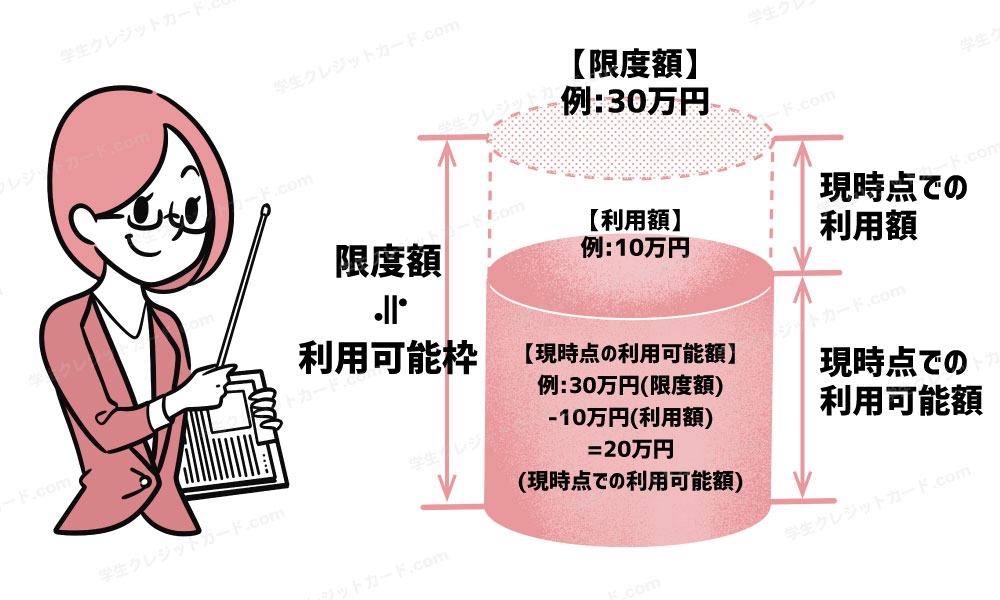

当記事では、学生がクレジットカードの限度額を上げる方法を中心に説明します。 限度額を上げるにあたり、そもそも「クレジットカードの限度額の仕組みとは?」という部分をサラッと復習しましょう。 ※カード会社によっては、一時引き上げができない・増額...

クレジットカードの使い方

クレジットカードの使い方  カード紹介

カード紹介  クレジットカードの使い方

クレジットカードの使い方