クレジットカードの使い方

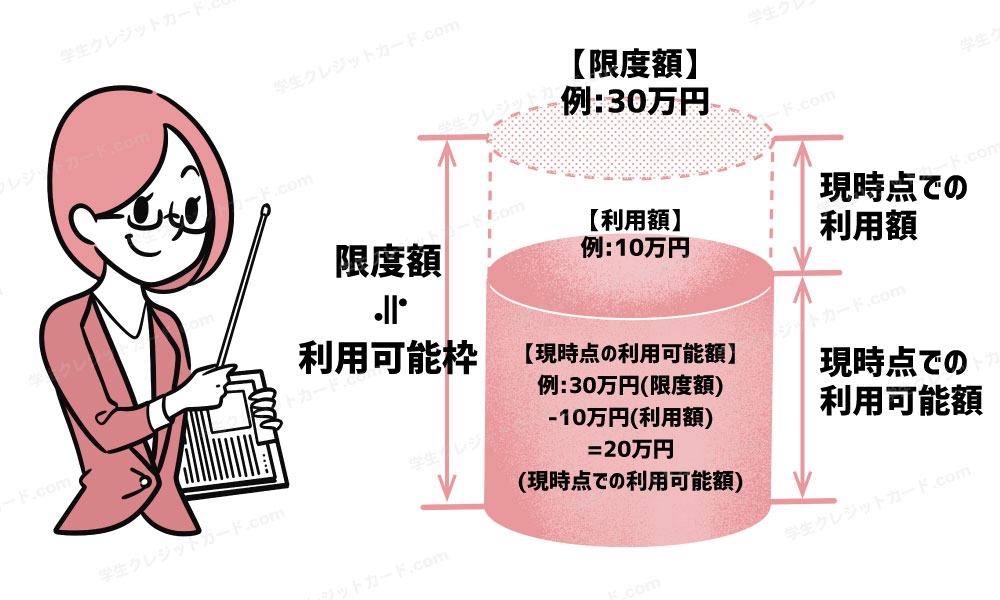

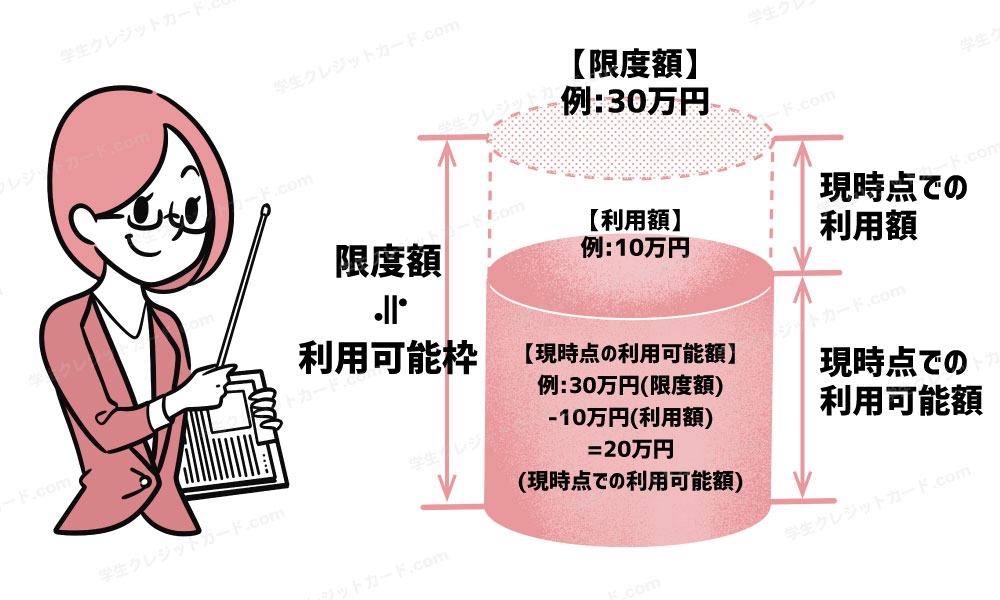

クレジットカードの使い方 限度額・ショッピング枠・キャッシング枠・総利用枠、違いを徹底解説!キャッシング枠は原則0円がオススメ。

クレジットカードはキャッシュレスで後払いの買い物ができる便利なサービスですが無制限に利用できるわけではありません。 クレジットカード利用には「利用枠」があり、その範囲内で買い物ができるシステムです。 【カード利用枠の3種類】 ショッピ...

クレジットカードの使い方

クレジットカードの使い方  クレジットカードの使い方

クレジットカードの使い方