カード紹介

カード紹介 女子大生は女性向けクレジットカードを持つべき?いや、そうとは限りません!女子大生向け、自分のクレカの選び方まとめ。

以前から、「女性向け」をアピールするクレジットカードはいくつかあります。 可愛いデザインのカード、女性特有の疾病保険がついたカード、補償が充実したカードなどです。 ですが「女性向けがあるならそれにしよう!」と安易に決めてしまうと損をしてしま...

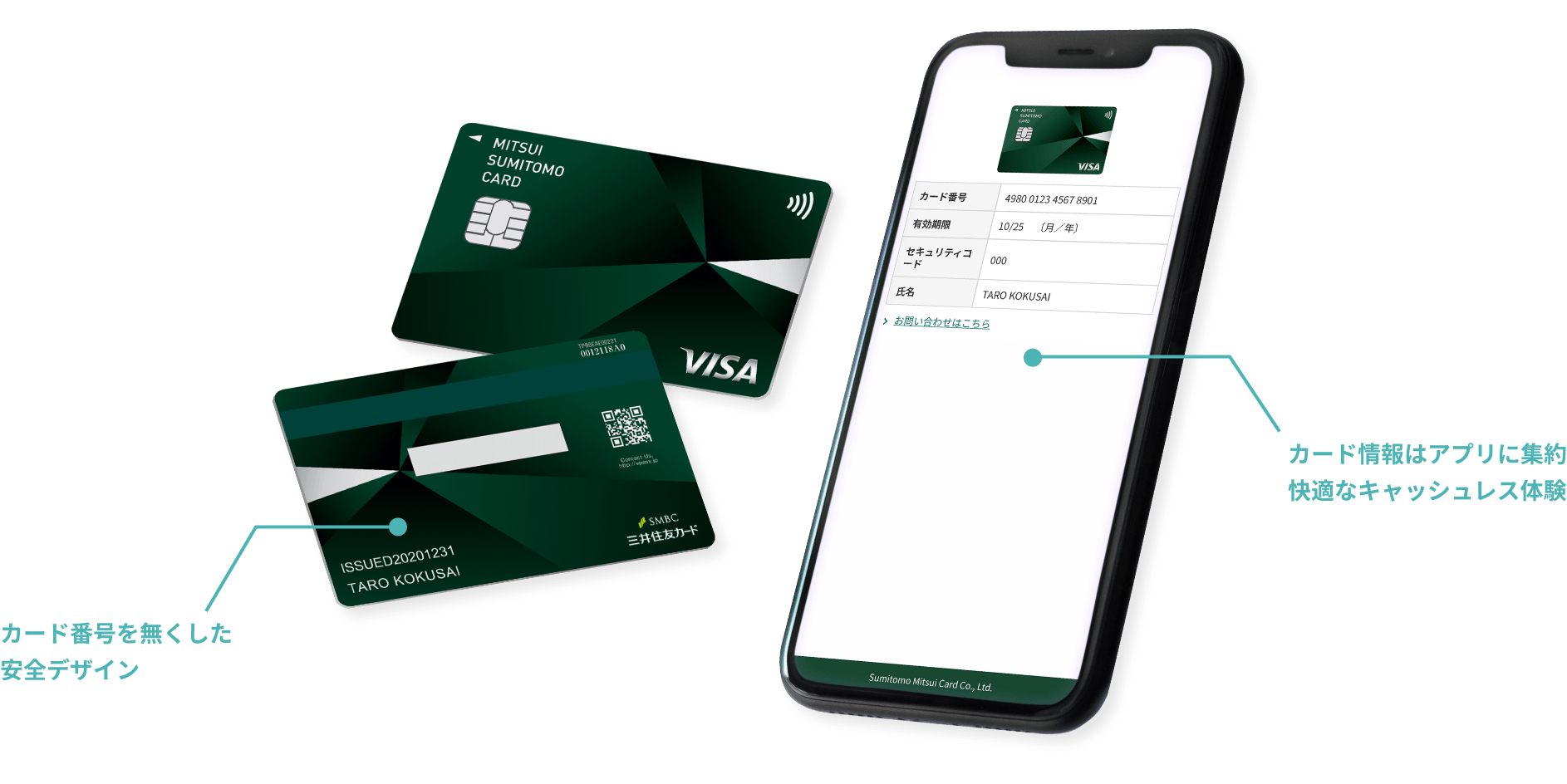

カード紹介

カード紹介  カード紹介

カード紹介  カード紹介

カード紹介  カード紹介

カード紹介  カード紹介

カード紹介  カード紹介

カード紹介  カード紹介

カード紹介  カード紹介

カード紹介  カード紹介

カード紹介  カード紹介

カード紹介