カード紹介

カード紹介 バンドルカードは中高生・未成年に大人気!コンビニで現金チャージOK・使い方・安全性など徹底解説【1000万DL突破】

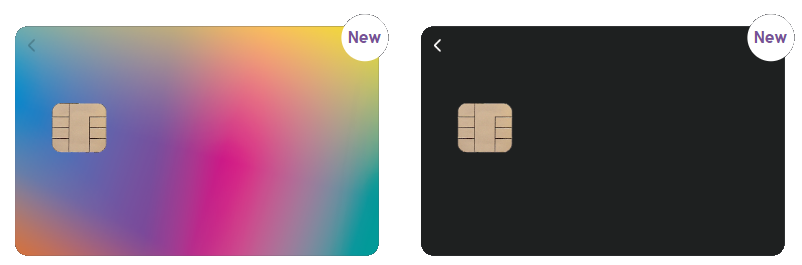

広告:バンドルカード 年齢制限でクレジットカードが作れない方←中高生など カードに怖い印象がある…という方 安心して使えるプリペイド型(前払い方式)カードの「バンドルカード」が人気急上昇中です! 2022年9月に国内600万ダウンロードも達...

カード紹介

カード紹介  クレジットカードの審査

クレジットカードの審査  クレジットカードの作り方

クレジットカードの作り方  クレジットカードの使い方

クレジットカードの使い方  クレジットカードの使い方

クレジットカードの使い方  カード紹介

カード紹介  クレジットカードの使い方

クレジットカードの使い方  クレジットカードの審査

クレジットカードの審査  カード紹介

カード紹介  デビットカード

デビットカード